Investeringsmaatschappij Meerdervoort roert zich de laatste maanden stevig met behoorlijke transacties. Het zorgt zo her en der voor wat scheve gezichten, maar volgens mede-oprichter Wijnand Groenen zijn het businessmodel en de rekensommen erachter glashelder.

Gepubliceerd in PropertyNL Magazine nr. 12, 19 december 2023

Onlangs kocht Meerdervoort Groep twee van de vier kantoorgebouwen van het karakteristieke Riverside Offices-complex aan de voet van de Brienenoordbrug in Capelle aan den IJssel. Eerder dit jaar kwam winkelcentrum Corio Center in Heerlen in handen van de investeringsmaatschappij, nadat Meerdervoort eerder al voor € 20 mln het Vlaardingse winkelcentrum Liesveld overnam van het Amerikaanse Blackstone.

Dat Meerdervoort een flink volume aan retail- en kantorenvastgoed aan het verwerven is, roept her en der wat vragen op, bijvoorbeeld bij Ruud de Wit, oud-hoofdredacteur van Vastgoedmarkt. In zijn column vraagt De Wit hoe het kan dat een partij als Meerdervoort vele miljoenen kan investeren in een perifeer winkelcentrum in Heerlen, daarin dan ook nog eens flink wil investeren en de beleggers toch nog een rendement van 6% voor kan houden. De Wit verwijt Meerdervoort een gebrek aan transparantie in zijn propositie richting beleggers.

Wijnand Groenen, mede-oprichter van Meerdervoort, kan er inmiddels wel een beetje om lachen. ‘Als je heel actief bent in een markt die qua transacties behoorlijk is opgedroogd, levert dat zo her en der vragen op. Maar als je ons belt, kunnen we aan wie dan ook klip en klaar uitleggen hoe wij werken.’

Grote beleggers haken af

Grote objecten als winkelcentra en kantoorgebouwen komen nu sneller op de markt, omdat met name buitenlandse partijen volgens Groenen nu sneller genegen zijn om een exit te maken. ‘Allereerst was vastgoed altijd een mooie inflatiehedge voor vastgoedbeleggers. Op basis van alsmaar stijgende vastgoedwaarden kon je met een beperkte eigen inleg en bankfinanciering toch een mooi rendement maken. Alleen is er, gelet op de huidige situatie in de vastgoedmarkt, nu bijna geen bank meer die daaraan meewerkt. Beleggers hebben hun assets in korte tijd met misschien wel 20% afgewaardeerd zien worden. Omdat ze niet gebonden zijn aan ons land pakken ze dan liever direct hun verlies om door te schakelen naar een andere allocatie van hun beleggingsgelden.’

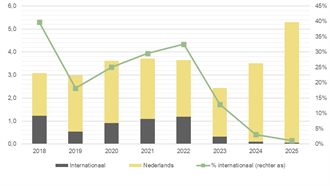

Dat een nog relatief jonge partij als Meerdervoort forse sommen kan betalen, zonder dat het daarbij zelf gebruik maakt van bancaire financiering, dankt het bedrijf aan een groeiende groep vermogende Nederlanders. ‘Vanwege ons groeiende netwerk konden we Corio Center via een brugfinanciering snel en voor een scherpe prijs overnemen. Zo hebben wij de tijd om de propositie voor een langere periode uit te zetten bij vaste of potentiële klanten die via ons willen beleggen in vastgoed. Ook in deze tijd lukt dat, want vermogende particulieren blijven altijd zoeken naar rendement op hun spaargeld.’

Geen bankfinanciering

Waarom klopt Meerdervoort, los van het huidige financieringsklimaat, bijna nooit bij een bank aan voor de financiering van zijn aankopen? ‘Omdat we dat nooit hebben gewild’, stelt Groenen met een glimlach. ‘Een bank leent geld dat ze tegen bijvoorbeeld 1% aantrekken van spaarders tegen misschien 6% uit. Die rentemarge geven wij liever aan onze investeerders. De cashflow uit de huurstroom in de eerste vijf jaar gaat bijna volledig naar onze beleggers. Onze winst komt uit de plus in de huurstroom en de optimalisaties op de lange termijn. We werken met looptijden van 3 tot 7 jaar. De meeste beleggers zitten er gemiddeld voor 4 jaar in. Met de meesten komen we dan een nieuwe looptijd plus rentevoorstel overeen. Wat we kopen, houden we aan.’

Omdat Meerdervoort rechtstreeks investeert in vastgoed, kwalificeert het bedrijf niet als vastgoedfonds. ‘We zijn een investeringsmaatschappij die op het punt staat een NV te worden. Alles wat wij kopen, staat bij ons op de balans; onze investeerders krijgen maandelijks hun rendement uitgekeerd, waarbij het vastgoed als onderpand dient. Een vastgoedfonds is een vorm van fondsbeleggen waarbij een eerste hypotheekrecht vaak niet geldt en je een resultaat-afhankelijk dividend krijgt uitgekeerd.’

Intrinsieke waarde

Bij Corio Center doemt dan wel de vraag op waarin je als particuliere belegger investeert. Het winkelcentrum in Heerlen kampt al jaren met een flinke leegstand, en als vestigingslocatie staat de Limburgse krimpgemeente er ook niet al te best op. Groenen: ‘Wij kijken naar de intrinsieke waarde van het vastgoed. Wat is de huurstroom afgezet tegen de investering die we moeten doen om het pand te verwerven? Wij zijn een cashflow-belegger; uit de huurstroom wordt het rendement van onze beleggers betaald. Als die som positief is, zetten we de investering door. Onze insteek is dat we op basis van intrinsieke waarde investeren. Leegstand is voor ons een plus, die vullen we namelijk vlot met hulp van onze eigen mensen, die daar dagelijks mee bezig zijn. Bij een heel lage rente kon je tot voor kort bij een bank tot wel 20 keer de huurwaarde gefinancierd krijgen. Als de rente stijgt en de waarde van het vastgoed zakt, heb je dan wel een probleem. Daarom hebben wij alles voor gemiddeld 10 keer in de boeken (een bruto aanvangsrendement van 10%, red.).’

Dat Corio Center geen A1-winkelcentrum in de Randstad is en kampt met leegstand, doet volgens Groenen aan de onderbouwing van het businessmodel niets af. ‘In het geval van Heerlen was de leegstand op het moment van de transactie 26%, inmiddels is dat al gedaald naar 17%, omdat er nieuwe huurders zijn aangetrokken, en de leegstand zal nog verder dalen. De restyling en verbouwing die vorig jaar al in gang zijn gezet helpen daarbij, al zitten wij er als actieve beheerder ook echt bovenop. Een passieve belegger staat meer op afstand. Die besteedt het beheer uit aan bijvoorbeeld een makelaar, die zijn aandacht moet verdelen over andere centra. Omdat wij objecten onder de marktprijs kopen, is er financiële armslag om er een plus aan te geven, bijvoorbeeld door een kantoor te verduurzamen van label C naar label A, of door grote, minder courante winkelruimten te splitsen in kleinere eenheden.’

Demografische cijfers

‘Tijden veranderen’, vervolgt Groenen. ‘Op de lange termijn hebben we in ons land nog steeds te maken met een schaarste aan grond en een groeiende bevolking. Op basis van de huidige demografische cijfers zijn er over tien à twintig jaar weer een paar miljoen mensen bij. Als je kijkt naar bestaande bebouwing is er nu al niet genoeg plek om iedereen te laten wonen, en al die mensen moeten ook boodschappen doen en ergens werken. Dat zorgt er op de lange termijn voor dat vastgoed in trek blijft, ook winkels en kantoren.’

Meerdervoort Group

Meerdervoort werd in 2013 opgericht door Federico Angius en Wijnand Groenen. De toenmalige crisis op de woningmarkt stuwde ook het eeuwige tekort aan studentenwoningen. Groenen en Angius kregen de vraag van particulieren of zij geen alternatieve financiering konden regelen voor de aankoop van panden waarin hun kinderen en studiegenoten konden gaan wonen. Het eerste garantiefonds van Meerdervoort, goed voor € 2,5 mln en 18 studentenwoningen in Rotterdam, Den Haag en Utrecht, was een feit. Inmiddels heeft Meerdervoort 59 grote(re) BOG-objecten in portefeuille en zo’n 550 woningen. Door de overname van bedrijven die actief zijn in onder meer vastgoedbeheer en asset management werken er inmiddels zo’n 70 mensen voor de Meerdervoort Groep, waarvan 34 op het hoofdkantoor in Zwijndrecht. Het bedrijft heeft meerdere aandeelhouders.