De politiek zoekt met spoed een alternatief voor de forfaitaire vermogensrendementsheffing. In deze nieuwsbrief het eerste vraaggesprek van een serie over de toenemende fiscale druk op het vastgoed. Deze keer met prof. Tom Berkhout van Nyenrode Business Universiteit en hoofdredacteur PropertyNL, Wabe van Enk.

Gepubliceerd in PropertyNL Magazine nr. 5, 19 mei 2023

Tom Berkhout is tevens voorzitter van het Vastgoedkenniscentrum van de Belastingdienst, maar doet zijn uitspraken op puur persoonlijke titel. Hij heeft in een fiscaal vakblad een opinie over box 4 geschreven. Inmiddels ontspint zich op LinkedIn al een levendige discussie.

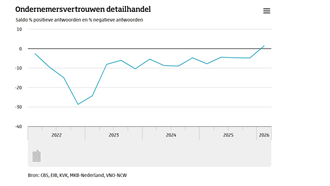

De kloof tussen vastgoed en politiek groeit. De rendementen van vastgoed staan onder druk door de stijgende rente, inflatie en de aangekondigde maatregelen van minister De Jonge voor regulering van de middenhuur. Politiek neemt het draagvlak toe om ‘de rijken’, en helemaal ‘vastgoedmagnaten’, te belasten, maar hoe reëel is dat?

‘Ik ben van meet af aan kritisch geweest over de uitvoerbaarheid van de vermogensaanwasbelasting voor vastgoed. De invoering ervan was – en dat is al veelzeggend – gepland na de verkiezingen van 2025. Onlangs gaf de staatssecretaris aan dat het praktisch onhaalbaar is om de afgesproken invoeringsdatum van 2026 nog te halen.’

Is er een oplossing waarbij het Rijk er niet bij inschiet en het vastgoed kan blijven ademhalen?

‘Ja, maar laten we eerst de omvang van het vastgoedprobleem in de inkomstenbelasting bespreken. De realiteit van de eigen woning in box 1 is een ondoordringbaar oerwoud aan fiscale maatregelen en ruim € 9 mrd aan belastingteruggaven. Los van die eigen woning, zijn er stapels stenen die voor de inkomstenbelasting in verschillende fiscale behandelstraten terechtkomen, afhankelijk van het handelen van en gebruik door een natuurlijk persoon en de feitelijke omstandigheden. Ook box 2 voor de directeur/grootaandeelhouder en daarmee de vennootschapsbelasting liggen binnen handbereik. De een vindt het prachtig dat er zo’n keuzemenu bestaat, de ander vindt het oneerlijk dat er zoveel keuzes zijn. Kortom: over wat theoretisch, maatschappelijk en politiek wenselijk, optimaal of superieur is, kun je een boom opzetten.’

De meerderheid in de politiek heeft zo’n boom toch niet nodig? Die heeft zijn oordeel toch al klaar. Die vermogensaanwasbelasting moet er komen, en zeker voor het vastgoed.

‘Box 3 heeft maar een zeer beperkte invloed op de belastingopbrengsten. De huidige inkomsten uit box 3 bedragen ongeveer 1,2% van de totale overheidsinkomsten en 0,5% van het BBP. Is het sop de kool wel waard? Vorig jaar concludeerde ik in een column in PropertyNL dat de voorzichtige toonzetting van de staatssecretaris getuigde van realiteitszin en dat het creëren van een vermogensaanwasbelasting een herculische opgave is. Wat bouder gezegd: in feite staat dwars en vetgedrukt over elke pagina geschreven: ‘Kamer, realiseer je goed wat je jezelf op de hals haalt.’ Na het verschijnen van de nota blijven de uitdagingen zich opstapelen, getuige de Kamerbrieven die sindsdien verschenen.’

Toch heeft de staatssecretaris drie varianten voor het vastgoed, die allemaal uitgaan van heffingen op basis van forfaits, bestempeld als kansrijk.

‘De waardeontwikkeling van vastgoed kan enorm uiteenlopen en vraagt om zeer gedifferentieerde forfaits, zeker als de belastingdruk als hoog wordt ervaren. Aan het gebruik van WOZ-waarden kleven ook de nodige bezwaren, onder meer door de wettelijke ficties en de vertraging in informatie. Mijn conclusie is dat er geen echt bevredigende oplossing is voor vastgoed in box 3. De aard van de heffing varieert van vermogenswinst- en vermogensaanwas- tot vermogensbelasting. De waardemutatie is niet tijdig, eenvoudig en onbetwistbaar vast te stellen en vóór in te vullen in de aangifte – en dat laatste zal van groot belang zijn bij de relatief lage belastingopbrengst van box 3.’

Speelt ook mee dat vastgoedeigenaren makkelijk in liquiditeitsproblemen kunnen komen? Op dit moment spelen er zorgen voor financiering door waardedaling, maar met waardestijging krijg je ineens fiscale zorgen, bijvoorbeeld als je een waardestijging van je vakantiewoning fiscaal moet afrekenen. Vastgoed laat zich niet zomaar in stukjes verkopen, zoals aandelen of obligaties.

‘Dit is zeker een onderkend probleem en heeft mogelijk als gevolg dat er allerlei wettelijke betalingsregelingen moeten komen om dit op te lossen. Bij het bepalen van het directe rendement mogen we ook niet vergeten: is dat überhaupt wel vóór in te vullen met behulp van adequate forfaits? Als de belastingbetaler zelf alles moet aanleveren, ligt hier ook een toezichtsvraagstuk.’

Dringt de bijzondere positie van vastgoed niet door tot Den Haag?

‘De landsadvocaat heeft wel melding gemaakt van een voorbeeld van een belastingplichtige met een zeer beperkt inkomen, wiens vermogen primair bestaat uit een recreatiewoning. ‘Als zijn vermogensaanwas vervolgens zodanig wordt belast dat hij zijn belastingschuld alleen kan voldoen door de recreatiewoning te verkopen om de belasting over de waardestijging van die woning te voldoen, dan valt dat niet goed te rechtvaardigen’, aldus de landsadvocaat.’

Zegt de landsadvocaat ook iets over de vastgoedbelegger die structureel al zijn vermogen in direct vastgoed investeert?

‘Daar kijkt de landsadvocaat genuanceerder naar. Wanneer zo’n vastgoedbelegger alleen de belasting op zijn vermogensaanwas kan betalen door te verkopen, zal dit zijns inziens minder snel tot een individuele en buitensporige last leiden. Het is de keuze van een vastgoedbelegger om voldoende liquide vermogen aan te houden. Ook zal minder snel sprake zijn van een buitensporige last als een vastgoedbelegger met meerdere panden een van die panden moet liquideren. Belastingheffing hoort volgens de landsadvocaat anders dan van de eigenaar van de tweede woning tot het ‘ondernemersrisico’ – een fiscaal zeer beladen term.’

Op dit moment halen vastgoedbeleggers het forfaitaire rendement niet.

‘De landsadvocaat wijst erop dat de forfaits moeten worden afgestemd op het rendement dat belastingplichtigen in de praktijk gemiddeld zouden moeten kunnen behalen zonder dat zij daarvoor (veel) risico te hoeven nemen. Dat probleem zou je kunnen aanpakken met een conservatief forfait, maar dat zou weer kunnen leiden tot een ongelijke behandeling van belastingplichtigen die over andere vermogensbestanddelen beschikken. Kortom: te veel verschillen in een box levert problemen op.’

Wordt met de huidige voorstellen voor vermogensbelasting de ‘kloof’ tussen rijk en arm minder?

‘De Raad van State heeft zich gebogen over het Wetsvoorstel vermogensbelasting van de SP en concludeert dat het dichten van deze kloof in zeer beperkte mate zal worden bereikt. Volgens de Raad zullen meer vermogende belastingplichtigen de belasting vermijden. Er kan niet worden uitgesloten dat de inkomsten onvoldoende zullen zijn om de belasting over het vermogen te kunnen voldoen en dat dus op het vermogen wordt ingeteerd. De voorgestelde tarieven zijn hoog, vergeleken met de vroegere Nederlandse vermogensbelasting (0,7%), maar ook vergeleken met het buitenland. Er is niet voorzien in een anticumulatieregeling. Het voorstel is mogelijk kwetsbaar in het licht van het recht op ongestoord genot van eigendom.’

Als het gaat om symboolpolitiek vindt de politiek toch altijd wel een weg – hoe onbegaanbaar ook?

‘Gelet op alle beschouwingen kan vastgoed weleens dé verstorende factor zijn voor het tot stand komen van een vermogensaanwasbelasting. Het verkrijgen en voorinvullen van accurate, valide en actuele vastgoedgegevens (direct en indirect rendement) van individuele objecten vormt een enorme uitdaging. Daarbij komt het liquiditeitsprobleem. We hebben de kwetsbaarheid van forfaitaire rendementen besproken, net zoals een conservatieve heffing voor vastgoed in box 3 in relatie tot andere vermogenscategorieën. Vastgoedinkomen belasten in box 3, gecombineerd met een vermogensbelasting over de waarde, lijkt ook een onbegaanbare weg.’

Daarom als conclusie dat er een nieuwe box 4 voor vastgoed moet komen?

‘Door een nieuwe box 4 kunnen we vastgoed isoleren, zodat er geen domino-effecten kunnen optreden met de vermogensaanwasheffing in box 3. De staat verzekert zich van een stabiele geldstroom door alleen vermogensbelasting (zonder heffing over inkomen) te heffen over de WOZ-waarde van vastgoed, net als bij de lokale belastingheffing.’

Praktische vraag: wat kost dat de belastingbetaler en wat levert dat de staat op?

‘Ik heb op basis van gegevens over 2019 berekend dat we een stabiele belasting van circa € 1 mrd moeten krijgen. Met 1% vermogensbelasting over € 117,5 mrd aan vastgoed komt die opbrengst binnen, zonder tussenstap van een forfait. Met zo’n vermogensbelastingtarief zal het liquiditeitsaspect veel minder spelen. Vastgoedeigenaren weten waar ze aan toe zijn. De WOZ-waarde wordt jaarlijks (met vertraging) geactualiseerd en vastgesteld in het verkeer tussen de gemeente en de belastingbetaler. De Belastingdienst kan dit WOZ-cijfer voorinvullen. Er kunnen schijven geïntroduceerd worden voor omvangrijke(re) vastgoedposities. Het – optische – nadeel is dat we in ons toch al rommelige systeem weer iets nieuws introduceren, maar de omvang van de totale vastgoedpositie en de mogelijke redding van de vermogensaanwasbelasting kan dit rechtvaardigen. Ik denk dat box 4 ook gebruikt kan worden voor uitfaseren van de eigen woningregeling in box 4, maar dat vereist een nieuw interview. Maar mijn conclusie is dat box 4 kan weleens dé pragmatische oplossing kan zijn om de politiek zozeer gewenste vermogensaanwasheffing te redden.’

Het artikel met de opinie over box 4 van Tom Berkhout is te vinden op de website van de SDU