Het gaat goed met de omvang van de beleggingen van Nederlandse huishoudens en institutionele beleggers scoren records met hun beleggingen, maar het directe vastgoed in Nederland is een stiefkindje.

Gepubliceerd in PropertyNL Magazine nr. 10, 25 oktober 2024

Het jaarlijkse onderzoek van PropertyNL naar verschillende typen vastgoedbeleggingen vertoont een somber beeld met veel minnetjes. De top genoteerde vastgoedfondsen noteert een krimp met slechts enkele uitschieters. Ook de asset managers laten een teruggang zien, en bij pensioenfondsen staan series minnetjes, zowel op het gebied van allocatie als van rendement. Bij de aanbieders van vastgoedparticipaties wijzen de minnen erop dat zij de groei van beleggingen van Nederlandse huishoudens niet binnen harken.

Krimp in stijgende markt

Nederlandse particulieren sparen steeds meer. In het tweede kwartaal van 2024 stegen de beleggingen tot een recordhoogte van € 185 mrd. Nederlandse pensioenpotten stijgen ook sterk. Het is logisch dat in de beleggingsmix vastgoed een stabiele plek heeft, dus waarom krimpt vastgoed in een in zijn totaal stijgende markt? Vastgoed leent zich uitstekend voor het halen van duurzaamheidsdoelen. Ook in dat opzicht is het vreemd dat alle vastgoedseinen op rood bleven staan, terwijl aandelen in het tweede kwartaal door het plafond gingen.

Een bepalende factor in het vastgoed is de rentestijging, die op het oog wel meevalt, maar procentueel gezien ongekend groot was. De dit jaar doorgevoerde renteverlagingen door FED en ECB verzachten deze pijn maar ten dele.

Vastgoed wordt gezien als een goede remedie tegen inflatie: de huurcontracten zijn immers standaard geïndexeerd. Er zijn echter scheurtjes gekomen in deze ‘inflation hedge’: de minister heeft ingegrepen op de woningmarkt met de middenhuurregeling en de rechter heeft ingegrepen bij contracten in de retail.

Jaloeziebelasting

Nu hebben we wel eens stilletjes – zodat de boze buitenwereld het niet hoorde – aandacht gevraagd voor een wel heel erg lucratieve indexatie. De index vloog door het dak door de gestegen energieprijzen. Huurders betalen de energie apart, en betalen de energiestijging dus eigenlijk twee keer.

Deze toevallige meevaller blijkt echter de serie van andere tegenvallers niet te kunnen opheffen. Denk aan de hoge overdrachtsbelasting, die voor commercieel vastgoed ook de komende jaren wordt gehandhaafd. Voor woningen gaat die overdrachtsbelasting pas in 2026 naar beneden, zodat beleggers komend jaar opnieuw vooral op hun handen blijven zitten.

In de Haagse bubbel lijkt het vooral om jaloeziebelasting te gaan. Het gekke is dat vooral woningbeleggers op de korrel worden genomen, terwijl het maatschappelijk gezien beter is om in woningen dan in bitcoins te beleggen. Je kunt Haagse toehoorders pleasen door voorstellen te doen om de meerwaarde van woningen te gaan belasten. Het achterstellen van woningen bij andere beleggingscategorieën is echter wel heel curieus. Hierbij wordt een van de maatschappelijk meest wenselijke investeringen – in een woning – neergezet als onwenselijk – een soort kansspelbelasting op het recht van wonen.

Het pesten van vastgoedeigenaren is jammer, omdat investeringen in de gebouwde omgeving zo broodnodig zijn. De politiek heeft het steeds over de miljoen woningen (die er op deze manier niet gaan komen), maar de gebouwde omgeving beslaat veel meer. Een gezond vestigingsklimaat vergt veel projectontwikkeling van retail, logistiek en kantoren, maar ook daar zit de klad in. Rotterdam en Den Haag hebben veel prachtige ontwerpen op de tekentafel liggen, maar er staan nog maar heel weinig kranen om ze werkelijkheid te laten worden.

Hoop op pensioenfondsen

De hoop is gevestigd op de Nederlandse pensioenfondsen. Zij kunnen dit jaar wellicht de neerwaartse trend in beleggingen in vastgoed ombuigen. Daarbij wordt nadrukkelijk gekeken naar de grote twee – ABP en Zorg en Welzijn – en vooral naar hun asset managers APG en PGGM, die samen goed zijn voor € 80 mrd aan vastgoed. Bovenaan de lijst staat de van origine Nederlandse asset manager CBRE Investment Management, met een grote krimp van 11% in het beheer. Om die teruggang in perspectief te plaatsen: CBRE IM verloor in één jaar meer dan de hele portefeuille van Bouwinvest. Relatief goed scoorde MN. Dat is een mooie zwanenzang: MN gaat samen met PMT en PGGM de markt bewerken en staat volgend jaar dus niet meer in de lijst.

Ook veranderingen bij de verzekeraars: Aegon is deze zomer verkocht aan ASR, en zien we dus in het volgende onderzoek ook niet meer terug.

Genoteerd vastgoed

Opvallend is dat marktleider Unibail-Rodamco-Westfield met een belegd vermogen van € 50 mrd (even groot als de vastgoedportefeuille van APG) krimp vertoont met lage rendementen. Opvallend, omdat marktleiders de kleinere partijen meestal outperformen.

In dit geval doet Klépierre het beter, zowel op het gebied van rendement als op het handhaven van de portefeuille. In Nederland is het gevecht tussen de The Mall of the Netherlands van URW en Hoog Catharijne (Klépierre) in volle gang.

De Nederlandse specialist in logistiek CTP zet zijn opmars onverminderd voort met een stijging van de portefeuille van 19%.

Let ook op Wereldhave: ceo Matthijs Storm kreeg in 2009 de leiding over een lelijk eendje in de retail, maar na jaren van scepsis heeft hij toch het fonds een boost gegeven. Bijzonder, omdat veel retail al jaren een schone belofte blijft.

Hoop op eindejaarsrally

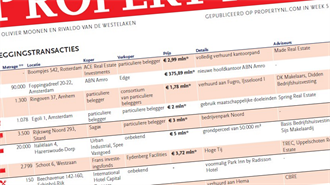

Wat betekenen deze cijfers voor de Nederlandse markt voor commercieel vastgoed en woningportefeuilles? Vorig jaar is de markt met zo’n 50% teruggevallen tot € 10 mrd. Het gehoopte herstel is dit jaar nog uitgebleven. Incidentele woningdeals van de Canadese Eres en het Scandinavische Heimstaden kunnen hier nog wat verandering in brengen, maar de kans op een eindejaarsrally is klein.