Europees vastgoedontwikkelaar CTP heeft groene obligaties verkocht met een waarde van € 700 miljoen.

De totale vraag naar de emissie bereikte een piek van ongeveer €1,3 miljard, wat de solide reputatie weerspiegelt die CTP heeft opgebouwd bij beleggers. CTP is genoteerd aan Euronext.

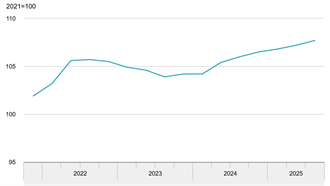

De prijs van de jaarlijkse coupon in de vierjarige tranche van januari werd vastgesteld op 0,875%, vergeleken met 0,625% voor CTP’s vijfjarige groene obligatie die in september 2021 werd uitgegeven, wat de stijgende marktrente weerspiegelt als gevolg van de hogere inflatieverwachtingen.

De obligatie maakt deel uit van het EMTN-programma (EMTN: Euro Medium Term Note) ter waarde van acht miljard euro.

De gemiddelde kosten van de schuld van de onderneming daalden van 1,19% tot 1,14% sinds september 2021. De looptijd van de schuld van CTP bedraagt nu 5,9 jaar tegenover 6,2 jaar.

In 2021 was CTP de grootste emittent van ESG-gecertificeerde schuld in de Europese vastgoedsector, met een totaal van €2,5 miljard, geplaatst in vijf afzonderlijke tranches in de loop van het jaar, inclusief de laagste coupon ooit bereikt op 0,5% voor een vastgoedbedrijf met zijn activa geconcentreerd in Centraal- en Oost-Europese markten.

Een deel van de opbrengst zal door CTP worden aangewend voor de financiering van het "capped tender offer" van €168 miljoen op de €650 miljoen (€500 miljoen uitstaand) 2,125% Notes met vervaldatum oktober 2025.

Het kapitaal zal ook worden gebruikt voor de vooruitbetaling van ongeveer €350 miljoen aan duurdere schulden, gemiddeld tegen een rente van circa 2,4%, die worden aangehouden door Deutsche Industrie REIT (‘DIR’). CTP is bezig met de overname van DIR voor € 800 miljoen en heeft toegezegd een aanzienlijke renovatie van de portefeuille industrieel en logistiek vastgoed van de beheerder in Duitsland te financieren om deze aan moderne duurzaamheidsnormen aan te passen.